今回は、なぜ個人投資家は負ける人が多いのか、プロスペクト理論で説明という話をしたいと思います

早稲田大学の論文で、日本の株式市場におけるパフォーマンスと投資行動を調べた論文によると

1998年から2006年までの分析結果は、外国人投資家や機関投資家たちは、ほとんどの年でプラスのパフォーマンスを上げていた

この投資家たちは、どんな投資をしていたのか調べると、相場の流れに乗る順張りのパターンであることが分かりました

それとは逆に個人投資家は、マイナスのパフォーマンスであることがほとんどで、相場の流れとは逆の逆張り的な投資行動であることが分かりました

確かに相場が上昇しているときって、高値掴みしそうで買う勇気がなかったり、下がってきそうで利益を早めに確定したりしませんか

逆に、値が下がってきてから、よし買おう、って判断する人が多いのではないでしょうか

まさしくこの行動が相場の流れに反した逆張りというわけですね

また、利確や損切の出口でも、順張りの外国人投資家たちは、下落トレンドで売るのに対し、逆張りの個人投資家は、上昇トレンドで売る行動を取ることがわかっています

つまり、個人投資家の多くは、上昇トレンドで利確することで、その後の利益を逃し、下落トレンドで損切ができずに含み損を持ち続ける人が多いということです

まとめると

順張りの外国人投資家は、上昇トレンドで買い、下落トレンドで売る

逆張りの個人投資家は、上昇トレンドで売り、下落トレンドで買う

また、買いから入った場合の利確や損切は、外国人投資家は、下落トレンドになったら行うのに対し、個人投資家は、下落トレンドになっても損切を躊躇し、利確は上昇トレンドで行う

この行動の違いで、個人投資家は利益が少なく損失が大きく、パフォーマンスがマイナスになっている

外国人投資家は、利益が大きく損失が小さいので、パフォーマンスがプラスになっていたという

ここまでを見ると、利益が少なく損失が大きいなんて、勝てるわけがないですよね

利益が大きく損失が少ない、これが理想だと多くの人が思うはずです

そんなの当たり前だと、そう、投資をしてないときは

実際に投資をするときは、理想とかけ離れた意思決定をしてしまうことが多いです

ではなぜ、個人投資家は逆張りになってしまうのか、ノーベル経済学賞を受賞したダニエルカーネマンのプロスペクト理論で説明がつきます

プロスペクト理論とは、行動経済学の代表的な理論で、簡単に説明すると、人は利益よりも損失の方が重く感じるが、損失が出ているときは、よりリスクを好む傾向があるという理論です

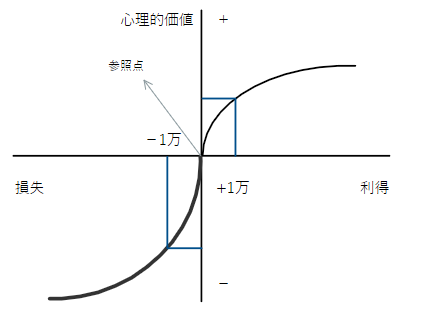

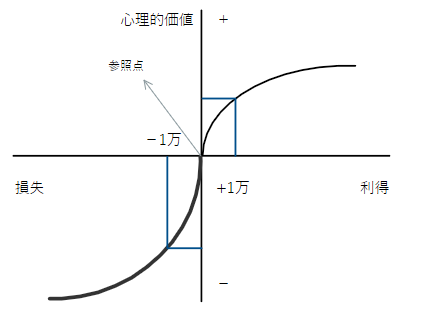

このグラフを見てください、右側が利益で左側が損失を表し、上下の軸が心理的価値を表したグラフです

1万円の利益と、1万円の損失になる場合の心理的価値を比べると、2倍くらい損失の方が大きいことがわかります

そして、心理的価値は、損得の金額が大きくなるほど緩やかな曲線となることから、損失が出ている状態では、損失が大きくなる可能性が高くともリスク追及的な選択をするようになる

ですので、損失の確定ではなく、リスクを選択してしまうということですね

論理的に考えれば、お金の価値は同じであるはずが、人の心が絡むとその価値は同じではなくなるということです

これらの理由から、個人投資家は、損失を嫌うので早めに利益を確定し、損失が出ているときは、損失の確定を先延ばしする人が多いということです

つまり、一般の人は投資に不向きであるとも言えますが、これを逆手にとれば、勝ち組のトレーダーになれる可能性があるかもしれませんね

ここで、問題を出すので、どちらを選択するのかちょっと考えてみましょう

問1、どちらか選んでください

・確実に9万円もらえる

・90%の確率で10万円もらえる

おそらく多くの人が確実にもらえる方を選んだと思います

90%の方は、10%の確率で何ももらえないので、多少の金額の差なら確実の方がいいですよね

では、この問題はどうでしょうか

問2、実際になると想像してどちらか選んでください

確実に9万円失う

90%の確率で10万円失い、10%の確率で何も失わない

先ほどの問題より、悩んだと思います

確実に9万円失うのは、結構嫌なはずです

ですので、90%の確率で10万円失う方を選ぶ人が多くなります

もらえる方は、リスク回避の行動をとり、損失の方はリスクを選び損失回避的な行動になりやすいということですね

では、こんな問題はどちらを選びますか

問3

コイン投げでギャンブルをしないかAさんに誘われています

・表が出たら、1万円Aさんに支払う

・裏が出たら、Aさんから1万3000円もらえる

あなたはこのギャンブルをしますか?断りますか?

このギャンブルの期待値はプラスであるが、おそらくAさんの誘いを断る人が多いと思います

では、このギャンブルはいくらもらえるなら、やってもいいと思いますか?

平均では、約2倍の2万円もらえるなら、やってもいいと思うそうです

この倍率のことを「損失回避倍率」といい、平均的な倍率は1.5から2.5倍だそうです

ですがこの倍率は、損する金額が増えると、無限大に拡大します

先ほどのコイン投げのギャンブルで、10万円失うとしたら、いくらもらえるならいいですか

また、100万円失うなら、いくらもらえるならいいですか

失う金額が増えていくにつれ、損失回避倍率が2倍どころではしないという人が圧倒的に増えるはずです

人それぞれ許容できるリスクがあるのですが、これが投資となると、損失に対する許容度が高くなり、損失に対する感情も大幅に減少することもわかっています

つまり、投資に慣れてくると、損失許容度の高まりから、投資額が増えたり、リスクの高い商品に投資しやすくなるので、破産する人が多くなるってことですね

では、最後にプロスペクト理論のグラフで説明して終わりたいと思います

利益も損失も受ける可能性がある場合は、リスク回避を選びやすい

確実な損失か、不確実な損失の場合は、不確実な損失の方のリスク追及的な行動を選びやすい

グラフから読み取ると

利益も損失も受ける場合は、心理的価値が利益の2倍も損失の方が強く感じることから、早く利益を確定しようとリスク回避の行動を取ります

そして損失の場合は、心理的価値が次第に緩やかな曲線になることから、大きな損失であるほど、多少の誤差では感じ方はあまり変わらなくなります

例えば

100万円と98万円の損失は、どちらもショックだが

4万円と2万円の損失では、はるかに4万円の損失の方が重く感じるはずです

問2の問題を見てみると

確実に9万円失うのと、90%の確率で10万円失うのでは、心理的価値が緩やかになることから、9万円失う苦痛より、10万円失う苦痛の90%の方が低くなるため、リスク追及的な行動を取るのである

これが仮に、確実に9万円失うのと、90%の確率で100万円失う場合は、確実に9万円失う方が心理的価値が高いため、確実に9万円失うを選ぶはずである

以上がプロスペクト理論の簡単な説明になります

このことからわかるように、個人投資家は逆張り的な投資になりやすいことが分かるかと思います

投資を行うシステムにもプロスペクト理論が応用されているかもしれません

その場合、個人投資家はカモにされる人が出てくることでしょう

そうならないためにも投資は、感情でするのではなくルールにのっとって投資を行うのがいいんじゃないかなと思います

また、今回紹介したノーベル経済学賞を受賞したダニエルカーネマンさんのファスト&スローがとても面白く役に立つと思いますので、ぜひ読んでみてください。

![ファスト&スロー 上 あなたの意思はどのように決まるか? (ハヤカワ文庫NF) [ ダニエル・カーネマン ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/4106/9784150504106.jpg?_ex=128x128)

コメント